Rendement Betekenis: Uitleg & Berekening

De rendement betekenis is essentieel om te begrijpen als je wilt beleggen en financiële onafhankelijkheid wilt bereiken. Maar wat betekent rendement nu precies? In eenvoudige woorden: rendement betekenis verwijst naar de winst of het verlies op een investering, uitgedrukt als percentage van je oorspronkelijke inleg. In dit uitgebreide artikel leg ik alles uit over de rendement betekenis, verschillende soorten rendement, hoe je rendement berekent en praktische strategieën om je beleggingsrendement te optimaliseren binnen de FIRE-beweging.

Wat is rendement betekenis? De definitie uitgelegd

Rendement is de winst of het verlies op een investering, uitgedrukt als percentage van je oorspronkelijke inleg. Het geeft aan hoe succesvol een belegging is geweest over een bepaalde periode. Simpel gezegd: rendement laat zien hoeveel je vermogen is gegroeid (of gekrompen) door een investering.

De definitie van rendement in het kort

De formele rendement betekenis luidt: het totale financiële resultaat van een investering, inclusief waardegroei én eventuele uitkeringen zoals dividend of rente, uitgedrukt als percentage van de beginwaarde. Wanneer mensen vragen “wat is rendement betekenis”, verwijzen ze naar dit kernprincipe van beleggen.

Stel je investeert €1.000 in aandelen en na een jaar is je investering €1.080 waard. Je rendement is dan 8% (€80 winst op €1.000 inleg). Zo simpel kan de rendement betekenis zijn in de praktijk.

Rendement betekenis: Waarom is het belangrijk?

De rendement betekenis begrijpen is de belangrijkste graadmeter om te bepalen of je investeringen succesvol zijn. Het stelt je in staat om:

- Investeringen met elkaar te vergelijken – Is een spaarrekening met 2% rente beter dan een ETF met 7% gemiddeld rendement?

- Je financiële doelen te bereiken – Hoeveel moet je rendement maken om over 10 jaar financieel onafhankelijk te zijn?

- Risico en opbrengst af te wegen – Hogere rendementen gaan vaak gepaard met meer risico

- Je vermogensgroei te voorspellen – Met rendement op rendement (rente-op-rente) groeit je vermogen exponentieel

Binnen de FIRE-beweging (Financial Independence, Retire Early) is rendement cruciaal. Het bepaalt letterlijk hoe snel je financieel onafhankelijk wordt en kunt stoppen met werken.

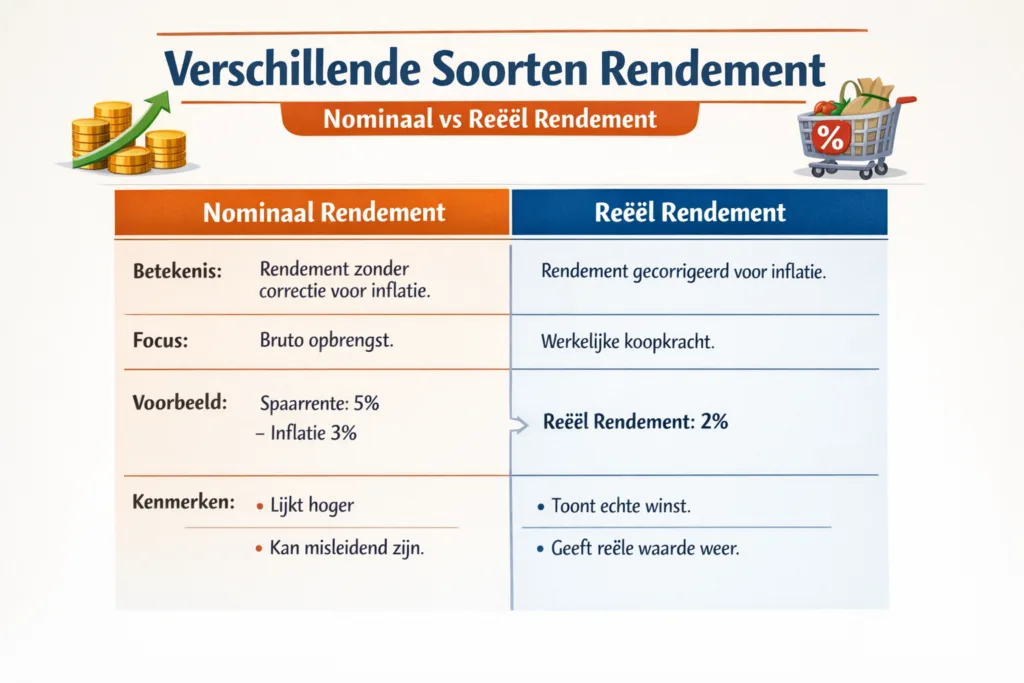

Verschillende soorten rendement: Van nominaal tot effectief rendement betekenis

Er bestaan meerdere soorten rendement, elk met een eigen betekenis en toepassingsgebied:

1. Nominaal rendement

Dit is het totale rendement zonder correctie voor inflatie. Als je aandelen 10% stijgen in waarde, is je nominale rendement 10%. Het is het meest basale rendementscijfer en het gemakkelijkst te berekenen.

Voorbeeld: Je belegt €5.000 en na een jaar heb je €5.500. Je nominale rendement is 10%.

2. Reëel rendement

Het reële rendement houdt wél rekening met inflatie. Dit geeft een realistischer beeld van je daadwerkelijke koopkrachtgroei. Als je 10% nominaal rendement maakt maar de inflatie is 3%, dan is je reële rendement ongeveer 7%.

Formule: Reëel rendement = [(1 + nominaal rendement) / (1 + inflatie)] – 1

Waarom belangrijk? Bij financiële planning voor de lange termijn moet je altijd uitgaan van reëel rendement. Anders overschat je hoeveel koopkracht je daadwerkelijk opbouwt.

3. Dividendrendement

Het dividendrendement is het rendement uit dividenduitkeringen, uitgedrukt als percentage van de aandelenkoers. Het is vooral relevant voor wie passief inkomen wil genereren uit aandelen.

Formule: Dividendrendement = (Jaarlijks dividend per aandeel / Aandelenkoers) × 100%

Voorbeeld: Een aandeel kost €50 en keert jaarlijks €2,50 dividend uit. Het dividendrendement is dan 5%.

4. Koersrendement

Dit is het rendement dat je maakt door waardestijging van je belegging, exclusief dividend of rente. Als een aandeel stijgt van €100 naar €120, is je koersrendement 20%.

5. Effectief rendement (netto rendement)

Het effectieve rendement is je werkelijke rendement na aftrek van alle kosten en belastingen. Dit is het rendement dat je daadwerkelijk overhoudt.

Denk aan:

- Transactiekosten en beheerskosten

- Vermogensrendementsheffing (box 3)

- Dividendbelasting

Dit is het belangrijkste rendementscijfer voor jouw portemonnee, want het laat zien wat je écht overhoudt aan je investering.

Hoe bereken je rendement? Formules en voorbeelden

Nu je weet wat rendement betekent, is de volgende vraag: hoe bereken je het rendement op je beleggingen?

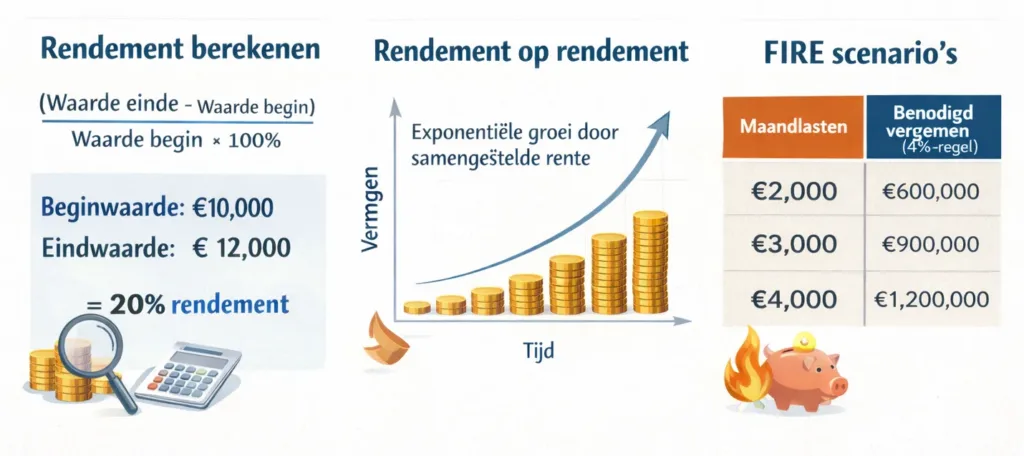

Basisformule voor rendement

De eenvoudigste formule voor het berekenen van rendement is:

Rendement (%) = [(Eindwaarde – Beginwaarde) / Beginwaarde] × 100

Voorbeeld:

- Beginwaarde: €10.000

- Eindwaarde: €11.200

- Rendement: [(€11.200 – €10.000) / €10.000] × 100 = 12%

Rendement berekenen inclusief dividend

Als je aandelen hebt die dividend uitkeren, moet je dit meenemen in je berekening:

Totaal rendement (%) = [(Eindwaarde + Ontvangen dividend – Beginwaarde) / Beginwaarde] × 100

Voorbeeld:

- Je koopt voor €10.000 aan aandelen

- Na een jaar zijn ze €10.800 waard

- Je ontving €300 aan dividend

- Totaal rendement: [(€10.800 + €300 – €10.000) / €10.000] × 100 = 11%

Gemiddeld jaarlijks rendement berekenen

Bij meerjarige beleggingen wil je vaak het gemiddelde jaarlijkse rendement weten. Hiervoor gebruik je de volgende formule:

Gemiddeld jaarlijks rendement = [(Eindwaarde / Beginwaarde)^(1/aantal jaren) – 1] × 100

Voorbeeld:

- Beginwaarde: €10.000

- Eindwaarde na 5 jaar: €14.693

- Gemiddeld jaarlijks rendement: [(€14.693 / €10.000)^(1/5) – 1] × 100 = 8%

Rendement berekenen met periodieke stortingen

Als je maandelijks of jaarlijks bijstort, wordt de berekening complexer. Hiervoor kun je een zogenaamde IRR (Internal Rate of Return) berekening gebruiken, of gebruik maken van online calculators en Excel-formules.

Tip: Gebruik de Excel-functie XIRR voor nauwkeurige berekeningen bij onregelmatige stortingen.

Verwacht rendement: Wat kun je realistisch verwachten?

Een veel gestelde vraag is: wat is een realistisch rendement? Dit hangt sterk af van je beleggingsstrategie:

Historische rendementen verschillende beleggingscategorieën

Aandelen (wereldwijd):

- Nominaal: 8-10% per jaar (lange termijn gemiddelde)

- Reëel: 6-8% per jaar

Obligaties:

- Nominaal: 3-5% per jaar

- Reëel: 1-3% per jaar

Spaarrekening:

- Nominaal: 1-3% per jaar (sterk afhankelijk van renteomgeving)

- Reëel: vaak negatief door inflatie

ETF’s (index trackers):

- Vergelijkbaar met aandelen: 7-9% nominaal gemiddeld

FIRE en de 4%-regel

Binnen de FIRE-beweging wordt vaak uitgegaan van een reëel rendement van 7% per jaar op een gediversificeerde aandelenportefeuille. Dit is een conservatieve inschatting gebaseerd op historische data.

De bekende 4%-regel voor financiële onafhankelijkheid gaat uit van ongeveer 5% reëel rendement, waarvan je 4% kunt opnemen en 1% in je portefeuille laat groeien om inflatie bij te houden.

Let op: Historisch rendement biedt geen garantie voor de toekomst. Reken altijd met conservatieve schattingen.

Rendement op rendement: De kracht van samengestelde groei

Een van de krachtigste concepten in beleggen is rendement op rendement, ook wel rente-op-rente of samengestelde groei genoemd.

Wat is rendement op rendement?

Rendement op rendement betekent dat je niet alleen rendement maakt op je oorspronkelijke inleg, maar ook op het rendement dat je eerder hebt behaald. Dit creëert een sneeuwbaleffect waarbij je vermogen steeds sneller groeit.

Voorbeeld zonder herinvesteren:

- Inleg: €10.000

- Rendement: 8% per jaar

- Na 10 jaar: €10.000 + (10 × €800) = €18.000

Voorbeeld mét rendement op rendement:

- Inleg: €10.000

- Rendement: 8% per jaar (elk jaar herinvesteren)

- Na 10 jaar: €21.589

Door rendement te herinvesteren verdien je €3.589 extra!

Formule voor samengestelde groei

Eindwaarde = Beginwaarde × (1 + rendement)^aantal jaren

Dit laat zien waarom tijd zo belangrijk is bij beleggen. Hoe langer je belegt, hoe krachtiger het effect van samengestelde groei.

Hoe optimaliseer je je rendement?

Nu je begrijpt wat rendement is en hoe je het berekent, is de volgende vraag: hoe maximaliseer je je rendement? Hier zijn bewezen strategieën:

1. Minimaliseer je kosten

Elk procent aan kosten betekent een procent minder rendement. Over een periode van 30 jaar kan 1% verschil in kosten leiden tot tienduizenden euro’s verschil in eindvermogen.

Actiepunten:

- Kies lage-kosten index ETF’s (vaak 0,1-0,3% beheerkosten)

- Vermijd actief beheerde fondsen met hoge kosten (1-2%+)

- Beperk transactiekosten door niet te veel te handelen

- Kies een goedkope broker

2. Spreiding en diversificatie

Spreiding vermindert risico zonder rendement op te offeren. Door te beleggen in honderden of duizenden aandelen wereldwijd, verminder je het risico dat één slecht bedrijf je portefeuille schade toebrengt.

Praktische tip: Een wereldwijde all-world ETF biedt directe spreiding over duizenden aandelen in 40+ landen.

3. Blijf langetermijn denken

Tijd in de markt verslaat timing van de markt. Historisch gezien hebben aandelen altijd positief rendement opgeleverd over periodes van 15+ jaar, ondanks crashes tussentijds.

Waarom dit werkt:

- Kortetermijnschommelingen middelen zich uit

- Rendement op rendement krijgt de tijd om te werken

- Je vermijdt de worst-case scenario: verkopen tijdens een dip

4. Herinvesteer dividend en winsten

Herinvesteren maximaliseert samengestelde groei. In plaats van dividend op te nemen, laat je het automatisch herbeleggen. Dit versterkt het rendement-op-rendement effect.

Impact: Over 30 jaar kan het verschil tussen wel en niet herinvesteren oplopen tot 40-50% meer eindvermogen.

5. Belastingoptimalisatie

In Nederland betaal je vermogensrendementsheffing in box 3. Enkele tips:

- Benut je gezamenlijke vrijstelling (€ 59.357 in 2026)

- Overweeg een fiscaal aantrekkelijke beleggingsrekening

- Wees bewust van dividendbelasting en belastingverdragen

6. Regelmatig bijstorten (dollar-cost averaging)

Door maandelijks een vast bedrag te beleggen, koop je automatisch meer aandelen als de koers laag is en minder als de koers hoog is. Dit vermindert het risico van slecht getimede inleg.

Rendementsvoorbeelden: Van theorie naar praktijk

Laten we rendement in de praktijk bekijken met realistische scenario’s:

Scenario 1: Student die vroeg begint

Situatie:

- Leeftijd: 22 jaar

- Maandelijkse inleg: €200

- Gemiddeld rendement: 7% per jaar

- Pensioenleeftijd: 67 jaar (45 jaar beleggen)

Resultaat: Ongeveer €623.000

Totaal gestort: €108.000 Rendement: €515.000

Scenario 2: Late starter

Situatie:

- Leeftijd: 40 jaar

- Maandelijkse inleg: €500

- Gemiddeld rendement: 7% per jaar

- Pensioenleeftijd: 67 jaar (27 jaar beleggen)

Resultaat: Ongeveer €422.000

Totaal gestort: €162.000 Rendement: €260.000

Les: Vroeg beginnen is goud waard door rendement op rendement!

Scenario 3: FIRE in 15 jaar

Situatie:

- Startvermogen: €20.000

- Maandelijkse inleg: €1.500

- Gemiddeld rendement: 7% per jaar

- Periode: 15 jaar

Resultaat: Ongeveer €471.000

Met de 4%-regel kun je dan €18.840 per jaar (€1.570 per maand) opnemen.

Rendement en risico: De onlosmakelijke link

Hoger rendement gaat vrijwel altijd gepaard met hoger risico. Dit is een fundamentele wet in de financiële wereld. Maar wat betekent dat concreet?

Volatiliteit: De mate van schommeling

Volatiliteit is een maat voor hoe sterk een belegging in waarde schommelt. Hoge volatiliteit betekent grotere koersschommelingen, wat zowel grotere winsten als grotere verliezen kan betekenen.

Voorbeeld:

- Spaarrekening: zeer lage volatiliteit, voorspelbaar rendement (1-2%)

- Aandelen: hoge volatiliteit, onvoorspelbaar rendement (-30% tot +40% per jaar mogelijk)

- Obligaties: middelhoge volatiliteit, matig voorspelbaar rendement (2-6%)

Risico managen voor stabiel rendement

Strategieën om risico te beheersen:

- Spreiding over beleggingscategorieën – Mix van aandelen, obligaties, vastgoed

- Spreiding over regio’s en sectoren – Wereldwijde diversificatie

- Langetermijn perspectief – Volatiliteit vermindert over tijd

- Emoties buiten de deur houden – Niet in paniek verkopen bij dalingen

Veelgestelde vragen over rendement betekenis

Het hangt af van de context. Voor een spaarrekening is 5% excellent. Voor een aandelenportefeuille is het aan de lage kant vergeleken met het historisch gemiddelde van 7-8%. Houd ook rekening met inflatie: 5% nominaal rendement bij 3% inflatie is 2% reëel rendement.

Dit verschilt per bedrijf en land:

Nederlandse/Europese bedrijven: meestal 1× per jaar

Amerikaanse bedrijven: vaak 4× per jaar (kwartaal)

Sommige bedrijven: 2× per jaar of maandelijks

Er bestaat niet zoiets als een volledig veilige belegging met hoog rendement. Algemeen geldt:

Spaarrekening: zeer veilig, laag rendement (1-3%)

Staatsobligaties (AAA-rating): relatief veilig, laag-matig rendement (2-4%)

Bedrijfsobligaties: iets minder veilig, matig rendement (3-6%)

Aandelen/ETF’s: risicovol, potentieel hoog rendement (7-10%+)

Formule: (Jaarlijks dividend per aandeel ÷ Huidige koers) × 100%

Voorbeeld: Een aandeel staat op €40 en keert €2,40 dividend per jaar uit. Dividendrendement = (€2,40 ÷ €40) × 100% = 6%

Winst is het absolute bedrag dat je verdient (bijvoorbeeld €500). Rendement is het percentage ten opzichte van je inleg (bijvoorbeeld 5% op €10.000).

Rendement is nuttiger voor vergelijkingen, omdat het de efficiëntie van je investering laat zien ongeacht de grootte.

Rendement en de FIRE-beweging

Voor wie financiële onafhankelijkheid nastreeft (FIRE), is rendement de belangrijkste factor die bepaalt wanneer je kunt stoppen met werken.

Hoe rendement je FIRE-datum beïnvloedt

Voorbeeld: Je wilt €40.000 per jaar kunnen opnemen (4%-regel → €1 miljoen nodig)

Bij 5% gemiddeld rendement:

- Maandelijkse inleg: €2.000

- Tijd tot FIRE: ongeveer 21 jaar

Bij 8% gemiddeld rendement:

- Maandelijkse inleg: €2.000

- Tijd tot FIRE: ongeveer 17 jaar

Verschil: 4 jaar sneller financieel onafhankelijk!

Realistische verwachtingen

Binnen FIRE wordt vaak gerekend met 7% reëel rendement, maar het is verstandig om conservatieve scenario’s door te rekenen:

- Optimistisch scenario: 8% rendement

- Basis scenario: 6-7% rendement

- Pessimistisch scenario: 5% rendement

Plan op basis van het pessimistische scenario, dan val je altijd mee.

Barista FIRE en rendement

Barista FIRE is een variant waarbij je deeltijd blijft werken en je portefeuille een deel van je inkomen genereert. Dit vereist een lager totaalvermogen, waardoor je sneller je doel bereikt.

Voorbeeld:

- Gewenst inkomen: €30.000 per jaar

- Deeltijd-inkomen: €15.000 per jaar

- Nodig uit beleggingen (4%-regel): €15.000 = €375.000 portefeuille

Door minder afhankelijk te zijn van rendement, bereik je sneller een vorm van financiële vrijheid.

Tools en middelen om rendement te berekenen

Online calculators

Verschillende handige tools:

- FIRE calculators: Bereken wanneer je financieel onafhankelijk bent

- Compound interest calculators: Visualiseer rendement op rendement (bijvoorbeeld via Investor.gov)

- Dividend calculators: Bereken dividendinkomsten over tijd

Excel/Google Sheets formules

Nuttige Excel-functies:

FV(Future Value): Bereken eindwaarde bij regelmatige stortingenIRR: Bereken rendement bij onregelmatige cashflowsXIRR: IRR met datums voor exacte berekeningenRATE: Bereken het rendementspercentage

Meer informatie over deze functies vind je in de Microsoft Excel documentatie.

Portfolio tracking apps

Apps zoals Portfolio Performance, Bux of Trading 212 tonen automatisch je rendement over verschillende periodes.

Gerelateerde artikelen op deze website:

Veelgemaakte fouten bij het berekenen van rendement

1. Kosten vergeten

Veel beleggers kijken alleen naar koerswinst en vergeten transactie- en beheerskosten. Dit geeft een te rooskleurig beeld.

Oplossing: Bereken altijd je netto (effectieve) rendement.

2. Inflatie negeren

Een nominaal rendement van 8% klinkt geweldig, maar bij 4% inflatie is je reële rendement maar 4%.

Oplossing: Focus op reëel rendement voor langetermijnplanning.

3. Selectieve waarneming (cherry picking)

Het is verleidelijk om je beste belegging te delen (“Ik maakte 30% rendement!”), maar je totale portefeuille-rendement is wat telt.

Oplossing: Bereken je totaal portfolio-rendement, niet individuele posities.

4. Verkeerde tijdframes

Een belegging kan -20% renderen over 1 jaar maar +80% over 5 jaar. Kortetermijn-cijfers zeggen weinig.

Oplossing: Kijk naar rendement over minimaal 3-5 jaar voor een eerlijk beeld.

5. Rendement uit het verleden projecteren

“Deze ETF maakte 12% per jaar, dus over 10 jaar heb ik het dubbele” is gevaarlijk denken.

Oplossing: Historisch rendement ≠ toekomstig rendement. Reken conservatief.

Conclusie: Rendement betekenis begrijpen is de sleutel tot financieel succes

Het begrijpen van de rendement betekenis en hoe je het berekent is fundamenteel voor iedereen die streeft naar financiële onafhankelijkheid of gewoon slimmer wil investeren. De rendement betekenis gaat verder dan alleen cijfers – het is de basis van al je financiële beslissingen.

De belangrijkste lessen over rendement betekenis:

- Rendement is het percentage winst of verlies op je investering

- Reëel rendement (na inflatie) is belangrijker dan nominaal rendement

- Rendement op rendement is de krachtigste manier om vermogen op te bouwen

- Kosten minimaliseren heeft direct impact op je netto rendement

- Langetermijn perspectief is essentieel voor stabiel rendement

- Spreiding vermindert risico zonder rendement op te offeren

- Wees realistisch: 7-8% gemiddeld rendement is historisch haalbaar voor aandelen

Door deze principes toe te passen en consistent te beleggen met een langetermijn visie, kun je je rendement optimaliseren en sneller je financiële doelen bereiken – of dat nu FIRE is, een comfortabel pensioen, of gewoon financiële zekerheid.

Wil je meer leren over slim beleggen en financiële onafhankelijkheid? Verken de andere artikelen op deze website voor concrete strategieën, FIRE-calculators en praktische tips om je rendement te maximaliseren en je financiële vrijheid te bereiken.

Disclaimer: Dit artikel is bedoeld voor educatieve doeleinden en vormt geen financieel advies. Beleggingsresultaten uit het verleden bieden geen garantie voor de toekomst. Overweeg altijd je eigen situatie en eventueel professioneel advies voordat je investeert.